10月20日,LPR出炉,1年期和5年期均与9月持平!

中国人民银行授权全国银行间同业拆借中心公布新一期贷款市场报价利率(LPR):1年期LPR为3.45%,5年期以上LPR为4.2%,均维持不变。以上LPR在下一次发布LPR之前有效。

01. 十月LPR保持不变

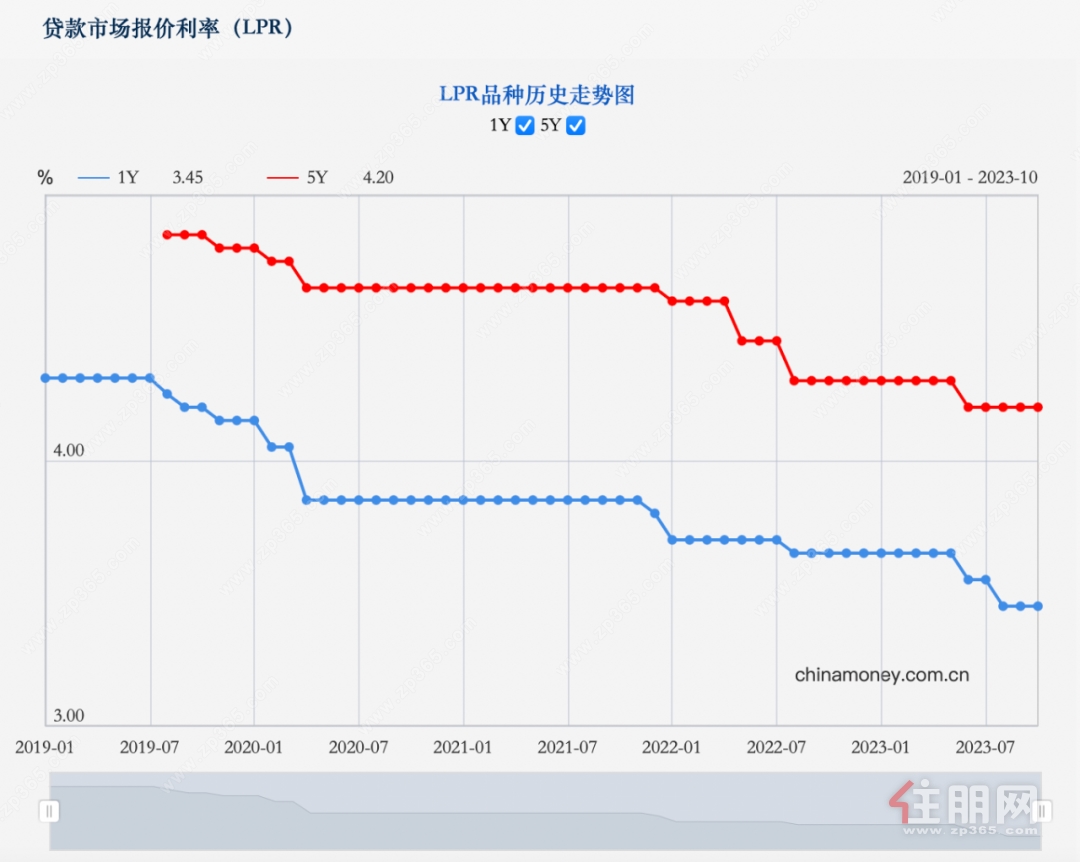

此前,LPR在连续9个月持平后,于今年经历了2次下调。

其中,6月份,1年期和5年期以上LPR同步下调10个基点;8月份,5年期以上LPR保持不变,1年期LPR单独下调10个基点。

此前央行在10月16日开展中期借贷便利(MLF)操作时,中标利率维持2.5%不变,这在很大程度上预示了LPR“原地踏步”,所以10月LPR持平也符合预期。

02. LPR未来还有调降空间吗?

此次LPR为何“原地踏步”?

LPR维持稳定有何好处?未来LPR是否还有进一步下调的空间?如何更有效解决房地产市场当前的问题?一起来看↓

Q:此次LPR为何“原地踏步”?

A:由于LPR报价与当月中期借贷便利(MLF)操作利率大概率保持联动,因而当作为定价之锚的MLF利率按兵不动时,叠加银行净息差已至历史低位、负债成本压减空间有限以及存量按揭贷款利率优化调整的背景,报价行主动进一步压缩加点的动力不足,物价水平回暖也使调降LPR的迫切性有所下降。

Q:LPR稳定不变有何好处?

A:总的看,此次LPR“原地踏步”,利于稳投资、促消费、扩内需、防风险、化债务、加固经济基本盘,使金融支持实体经济力度够、节奏稳、结构优、价格可持续。特别是5年期LPR按兵不动,既意味着后期能够实施更为有力的差别化房贷利率政策和存量房贷调整政策,也可以在降低居民购房成本和利息负担的同时缓解银行净息差压力。这恰恰反映了在调整优化房地产信贷政策时,对增量、存量及其他金融产品价格关系的综合考虑,对稳预期、提效率、促需求等若干政策目标的平衡。

Q:未来LPR是否还有进一步下调的空间?

A:目前,已有超过100个城市下调或取消了首套房贷利率下限,5年期以上LPR已下行至2019年房贷利率换锚以来低水平,并接近2015年历史低下限水平。

可以说,LPR进一步下调的空间已不大,需要在进一步优化住房贷款利率政策、压降新发放房贷利率加点空间、促进存量房贷利率下行等方面发力,并分析下调房贷利率对呵护房地产市场复苏的政策成效,以及对银行利润水平和经营状况的影响。