房地产是我们很多人关心的话题。房子还会不会涨,从趋势性角度上来说它已经见顶了。

本文主要内容:

1、刚需减少40%,人口红利消失

2、接盘侠购买力减少,工资下降

3、炒房炒股本质都是博傻游戏

4、楼市杀器还未祭出

为什么说它已经见顶了?

房子就两个功能,它兼具消费性和投资性两个属性,所谓的消费性是什么消费性型就是房子是用来住的。从这个概念上来说对房子的需求需要什么作为支撑?人口。

1、刚需减少40%,人口红利消失

2013年中国的结婚对数是1300万对,到了2020年中国的结婚对数将降低到800万对,从1300万降到800万对,因为到2020年能结婚的人,进入婚龄的人都已经早出生了,现在没出生2020年不可能结婚,所以说从现在的儿童的人口就可以测算出来2020年的结婚对数是800万对,这是谁的功劳?这是计划生育的功劳。

计划生育使得中国的人口从过去15年,每年增加一千万变成了*近三年每年减少300万劳动力人口,所以我们才说中国的人口没出现拐点。

我们考核的主要是进入25岁以后结婚,30岁以后生育,对房子的需求。那么这个房子的拐点就意味着1300万到800万对这样一个婚育人口的减少数量。这里有人提出来,林博士你忽略了一个重要因素,就是放开二胎,放开二胎一定会影响人口增长的预期。

香港、日本、韩国,他们都没有搞计划生育,他们都没有独生子女制度,可是你看看香港的独生率是多高?再看看日本和韩国。日本的出生率是***的,因为日本政府是鼓励你落后生子女的,他们生育是有补贴的,你看看香港和韩国,这就是亚洲人在人口密度很高的城市生活,他们的平均生育率是1.22%,我们现在独生子女生育制度生育率是1.04%,也就是说分开二胎,或者是彻底放开计划生育的情况下面,你跟这些亚洲这些发达**持平也就是1.22%。

1.22%意味着我们的生育率上升的是17个百分点,我把它算成未来十年每年的出生人口是多少?大概是950万到960万。也就是说我们80后、90初每年有1500到1600万小朋友出生,但是未来十年每年只有900多万,就是我把二胎也算进去了,900多万下降了多少?

从1600万到960万,这就是人口出生率的下降。房子是用来住的,人少了,结婚的人少了,生的孩子少了,对住的需求相对来说支撑就没有那么强了。所以说我们不能拿80后、90后,就是过去十年对住房的刚性需求来衡量未来出来的对住房的刚性需求,因为刚需减少了40%。

我们买房子除了住以外,能构成房地产实际支撑的是什么?还有购买力。

你们大家回忆一下,在座都很年轻,如果是60后、70后你回忆一下刚上班的时候工资多少,20年前工资是多少,20年工资是多少?你觉得未来20年工资能涨70倍吗?我问过一个韩国的投资机构,你们韩国工资涨了多少?他说10倍,我说我们涨了70倍。这个工资哪儿来的?大家看看M2的数字就知道了。所以说有这样收入的增长和这样人口的增长才支撑了我们这个房子是用来住的这个市场需求。

其实在我们过去的30年里面,我们的城市化率在不断提高,从31%提高到57%,这26个点从农村转移到城市,从小城市转移到大城市庞大的人口实际上也是城市房地产需求的庞大的阻力军,但是如果这一点,我们看看这个数字,大家看看这个一线常住人口的变化。

一线常住人口就是北上广深加上天津,这5个城市在*近5年里面增长的人口是多少?是150万不到,在150万以下,那也就意味着全中国较多的5个城市平均下来每个城市的常住人口的增长速度不到30万,我说的是常住人口,不是户籍人口。它说的是你在这个城市谋生,包括拿了临时居住证的人口都叫常住人口,户籍人口比这个数字小得多,常住人口就是实际上居住在这里,包括农民工,包括异地的大学生,也包括一些外国人,只增长20%。那就意味着农村到城市的劳动力它的数量在*近五年集聚下行,所以2013年是中国劳动力人口的拐点,这不是说得玩的,有数据为证,这是一线城市,每个城市不到20万,是这样的数据。

这个数据后面除了生育率下降之外,很显然转移的劳动人口不存在了。再要讲的是二线城市和三线城市,二线城市、三线城市的数据和一线城市差不多,二线城市还要悲观,同样非常低迷,19个二线城市,包括南京、无锡、青岛都属于二线城市,19个中国比较热门的二线城市它所有的人口增长不超过200万,大概180万到190万,这是什么概念?也就是说像杭州、苏州、无锡这么大一个城市它每年常住人口的增长不到10万人,这里面可以看出它的流入人口有多少?流入人口是非常有限的。

你在当地买10套房子,买个大房子,你的教育品质,医疗品质远远赶不上你在一线城市所能够享受到的,就是公共服务,所以人财是往外走的。人口的自然增长,收入的自然增长,加上农村到人口的转移人口或者这些城市的流入人口,大家说了房子是用来住的,这一点所有的数据都跟20年前不好比,所以未来十年跟过去十年它的环境发生了巨大的改变。

房地产的周期是18年到20年,所以别以为地产不会跌,股市是涨一年跌两年,地产可能涨十年跌十年,它的周期和股市不一样。只要是投资需求支撑起来的房市和股市在本质上有非常相似的。

炒房子是什么概念?炒房子是一个货币的概念,这里我还没有讲到城镇居民,很多人说我的收入增长没那么快了,我可以借钱了,你看看城镇居民的负债率,现在这一代人不是说买房子借钱,出去旅游都借钱,买iPhone都借钱,他已经习惯了负数,“百万负翁”很多,你看负债率的上升就知道未来中国负债率可能还会上升,当负债率越高就说明未来消费的空间越来越有限,这就是房子是用来住的,没有钱,没有人。

接下来是房子用来炒,用来炒的它的因素是什么?决定了有多少人炒房子,*重要的就是你的货币环境是否宽松。美国2000年到2010年,在这个过程当中它的整个货币是非常宽松,宽松的货币鼓励你不断的借贷,买房子可以用杠杆,但是大家看到没有,我刚才说到利率拐点以后我们的货币量在减少,同样我们的汇率在上升,在这样的环境下面利率在上升,利率上升,货币量减少,这样的环境里面你的信贷成本越来越高,你拥有房子的持有成本越高,前面讲的是需求。

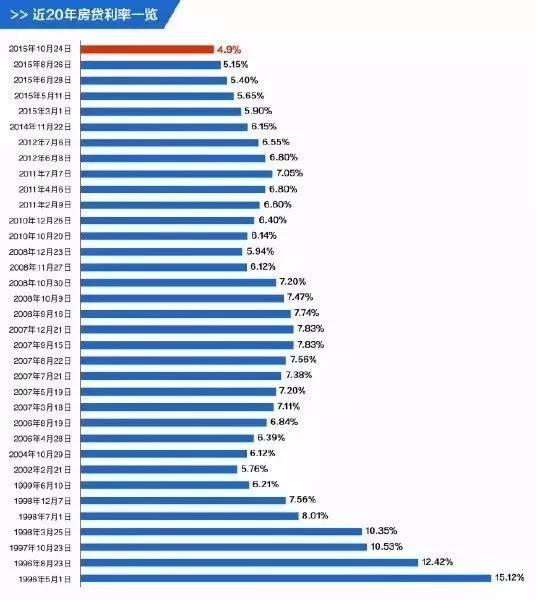

伴随着弱二线大限售,一线城市的信贷收紧。现在的特征是:整体货币政策不紧不松,但定向针对房地产逐步收紧。从深圳**的消息来看,首套房利率在之前的上浮5%继续上浮到10%,就是从4.9%升到5.4%。

严密注意定向加息,将是楼市杀器。有两个原因:

一是,现在首付款继续提高的空间不大。现在中国的好一点的城市,首套房都是首付3成,二套7-8成,全世界的首付比。这个继续上升的空间已经不大了(首套房继续收紧,就会偏离支持自住需求的精神),要想稳定房地产,*有效的办法是加息。

二是,加息又不能全行业一起搞,一起提高的话,实体行业就扛不住,影响经济好转的势头。

所以,结果只有一条路,定向加息。通过加息,持续抬高购房者的月供成本,让那些通过首付贷、消费贷激进加杠杆的投资者,或吐货或退场。

从实操角度说,现在的房贷利率“还有很大的上升空间”。因为我们的房贷利率在2015年**到了4.2%,追平2008的4.158%。现在不到5.5%,依然是历史上非常偏低的水平。从历史上看,7%以上的房贷利率才算高。

那就意味着,房贷利率能再往上一路升它200个基点。如果刚需首套定向加息到7%以上,二套房搞到10%以上。加上其它的综合调控政策,房价那是**很难看的,没有谁能够承担得起这么高的资金成本。

我们和香港比较不一样,香港利率只能跟着美元走,但内地可以单独搞,央行发个文件要求所有的二套房利率统一上浮到9%,首套房上浮到7%,也是可以的,这一点要注意到。加息带来的成本是直接的、可见的,比限售厉害多了。

所以说,现在的房地产形势,*重要的并不是你的负债率有多高,而是你的现金流。建议购房者都做个假设,假如有**房贷利率大升,你扛不扛得住。