如果未来银行的资金成本还要继续往上走,那么所有的贷款成本都将上升,届时不仅是房贷利率,所有类型的贷款利率都会上升。

“贷不起款,买不了房了。”白领程霞(化名)无奈地说。

程霞,“坐标”上海,小有资产的白领一枚,而让她发出上述感慨的正是上海持续上涨的房贷利率。

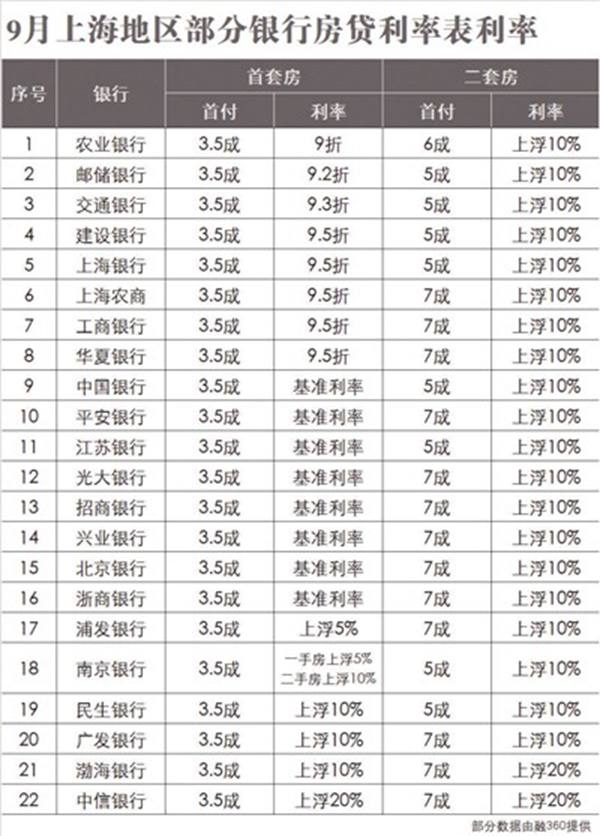

9月21日,《国际金融报》记者咨询了沪上十余家银行网点了解到,进入9月份以来,已有多家银行上调了房贷利率。目前,民生银行、广发银行、渤海银行的首套房贷利率均已在基准利率基础上上浮10%,中信银行甚至已上浮20%。

而这样的景象并不是上海独有,据相关媒体报道,近期,北京、广州、深圳等地区商业银行也陆续提高了首套房贷利率水平。

那么,这轮房贷利率猛涨的背后是什么在推动呢?

首套房贷利率全线上调

每年九、十月份被房地产人士称为 “金九银十”,但今年的开场有点暗淡。与之相呼应的是,包括上海在内的多地房贷利率“涨声”一片。

《国际金融报》记者以消费者的身份电话咨询了部分沪上银行和中介后发现,近期,沪上银行的首套房贷利率又有所上浮,首套房的贷款利率多在4.9%左右,属于基本利率水平,而部分银行的首套房利率更是在基准利率上继续上浮,*多上浮20%,达5.88%。

具体来看,中信银行的首套房利率在基准利率基础上上浮了20%,目前为5.88%;渤海银行、广发银行、民生银行均上浮10%,为5.39%;南京银行、浦发银行上浮5%,为5.145%;平安银行、浙商银行、招商银行、建设银行均执行基准利率,为4.9%;中、农、工、交四家大行还坚守折扣利率,其中折扣***为农业银行,目前***仍可享受9折优惠。

值得一提的是,中信银行所执行的首套房贷款利率已与其二套房贷款利率持平,而去年9月,该行还是执行9折优惠。换言之,短短一年间,该行首套房贷利率整整上浮30%。

上浮30%是什么概念?记者算了一笔账:以首套房为例,贷款500万元,贷款年限为30年。采用1年前的9折利率,每月需要等额还款25067.59元,总支付利息为4024332.09元,本息合计9024332.09元;而采用目前上浮20%的利率,贷款者每月等额还款额将达29592.87元,总支付利息为5653432.46元,本息合计10653432.46元。换言之,贷款者月供将增加4525.28元,30年下来,本息合计整整增加了163万元。

据记者了解,从打折到基准再到上浮,今年年初开始,房贷利率便进入上升通道,首套房贷利率几乎每个月都处于变动之中。除了上海以外,据相关媒体报道,近日,北京地区多家银行相继上调首套房贷款利率,调整后首套房贷利率较基准利率上浮5%至10%成为主流;在广州,首套房利率***也上浮20%;二线城市也不例外,比如天津近期调整后也普遍实行较基准上浮5%至10%。

另据融360监测的数据,8月全国首套房平均利率为5.12%,相当于基准利率1.04倍,环比7月上升了2.47%;同比去年8月的4.44%,上升了15.35%。在融360监测的35个城市首套房平均利率中,**的为上海的4.83%;***为5.39%,比如郑州、哈尔滨、石家庄。此外,在360统计的533家银行(分支行)中,有484家不再提供优惠利率,占比高达90.8%,其中,252家银行首套利率执行基准上浮,较7月数量翻一倍。

银行资产结构调整是主因

多地房贷利率不断走高,是什么因素在推动?

不少业内人士认为,这轮房贷利率猛涨背后的主要原因就在于政府对房地产市场在持续调控。

针对近日北京地区多家银行相继上调首套房贷款利率的现象,人民银行营业管理部9月19日晚表示,房贷利率调整是银行在北京市严格实施房地产市场调控、市场利率整体上扬的背景下,根据市场资金水平变化、自身资产负债管理需要所采取的自主行为,符合政策要求和导向,对此人民银行营业管理部积极支持。

不过,**金融与发展实验室银行研究中心主任曾刚指出,自去年以来,房贷利率上涨固然有房贷调控的因素在。但在近期,银行自身资产负债结构调整才是房贷利率上涨的主要原因。

“我认为房地产按揭贷款利率的上行更多地还是出于银行自身资产结构调整的原因。”曾刚对《国际金融报》记者分析,今年整个市场对各类贷款的需求比较旺盛,而近期银行的资金成本在不断地上升,在资金有限的情况下,银行肯定会把他的贷款额度用到收益更高的业务上。在这样的情况下,收益水平较低的按揭贷款对银行的吸引力可能就低了一点。

浦发银行某支行个贷部经理也告诉《国际金融报》记者,对于大多数沪上银行来说,住房贷款目前都不是主力业务。“银行有钱会先放给其他品种的贷款,多出来的钱才会放给住房贷款,住房贷款的优先级是**的”。

一般而言,按揭买房流程为:前期看房签合同等-审批贷款-贷款审批通过-双方赴房产交易中心审税-税务审核通过-双方交税并办理产权过户手续(此时,一并办理抵押登记)-过户后20天领取房产证及抵押证-抵押证送银行-银行在贷款合同约定期限内发放贷款。

上述个贷部经理称,现在在该行申请贷款,申请者可以正常办理房产过户,但他并不能确定贷款申请者的上家什么时候能收到钱。

“如果一定要给个预估时间的话,我只能说预计半年内是可以放款的。要想时间更短,这只能看整个分行的额度与其他贷款的比例有多少。住房按揭贷款优先级**,如果*近额度空出来多了,可能过户等一系列流程走完第二天就放款给你。但如果其它贷款业务一直做得很好,那么住房贷款可能会一直没有额度。”该个贷部经理坦言。

对此,有分析人士一针见血地指出,这些股份制银行通过上浮利率的方法,实际上是“变相拒贷”。

贷款利率未来或继续上行

那么,未来住房贷款利率是否还会继续上涨?

对于这一问题,民生银行相关人士对《国际金融报》记者表示,今年首套房的贷款利率是不可能降下来了,明年的还要再看,但大概率不会降低。

而曾刚认为,未来贷款利率会不会上调,取决于贷款额度和未来资金市场的上涨情况。如果未来银行的资金成本还要继续往上走,那么所有的贷款成本都将上升,届时不仅是房贷利率,所有类型的贷款利率都会上升。

结合上述央行的表态,亚豪机构市场总监郭毅公开表示,央行的表态,实际上传递了一个很重要的信息。这将意味着,以往在宽松资金链状态下,享受房贷利率优惠的时代将告一段落。无论是对于开发商还是对于购房者来讲,都不要抱有更加乐观的预期。房贷利率的各种优惠政策,在未来很长一段时间里,都不可能再出现了。一方面,收紧房贷利率是配合房地产调控的大背景,信贷收紧后,房地产市场的压力会增大。另一方面,收紧房贷利率政策也能够有效抑制购房投资等行为的发生。

“现在信用债发债利率都已经到了9%,而按揭利率*多也就上浮20%,利率6%都不到,并不是很高。其实不仅是按揭贷款利率在上涨,理财收益率也在上涨,这就是资金供求的结果,我们应该用平常心来看待。”曾刚坦言:“央行把利率抬上去了,按揭贷款作为一个正常的市场产品,价格不可能不上涨。”